Quyết toán thuế TNDN hay còn gọi là khai quyết toán, đề cập đến việc doanh nghiệp kê khai tổng số thuế thu nhập doanh nghiệp phải nộp cho cơ quan thuế. Khai quyết toán thuế TNDN bao gồm khai quyết toán thuế năm và khai trong trường hợp có quyết định về việc doanh nghiệp giải thể, chia tách, hợp nhất, sát nhập, chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, chấm dứt hoạt động, khi đó, cơ quan thuế ra quyết định quyết toán đến doanh nghiệp, mục đích chính để truy thu số thuế thu nhập doanh nghiệp. Quyết toán thuế thu nhập doanh nghiệp (TNDN) là công việc mà doanh nghiệp bắt buộc phải làm khi kết thúc năm dương lịch hoặc năm tài chính. Hàng quý, doanh nghiệp phải tạm nộp thuế TNDN của quý đó và cuối năm phải thực hiện quyết toán thuế theo quy định.

- Thời hạn quyết toán thuế thu nhập doanh nghiệp

– Thời hạn nộp hồ sơ quyết toán thuế năm chậm nhất là ngày thứ 90 (chín mươi), kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

– Đối với doanh nghiệp thuộc trường hợp chia, tách, hợp nhất, sáp nhập, chuyển đổi hình thức sở hữu, giải thể, chấm dứt hoạt động: chậm nhất là ngày thứ 45 (bốn mươi lăm) kể từ ngày có quyết định về việc thay đổi của doanh nghiệp.- Gia hạn nộp hồ sơ khai thuế:

+ Người nộp thuế không có khả năng nộp hồ sơ khai thuế đúng thời hạn do thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ thì được thủ trưởng cơ quan thuế quản lý trực tiếp gia hạn nộp hồ sơ khai thuế.

+ Thời gian gia hạn không quá 60 ngày đối với việc nộp hồ sơ khai quyết toán thuế kể từ ngày hết thời hạn phải nộp hồ sơ khai thuế.

+ Người nộp thuế phải gửi đến cơ quan thuế văn bản đề nghị gia hạn nộp hồ sơ khai thuế trước khi hết thời hạn nộp hồ sơ khai thuế, trong đó nêu rõ lý do đề nghị gia hạn có xác nhận của cơ quan có thẩm quyền theo quy định.

- Hồ sơ quyết toán thuế thu nhập doanh nghiệp

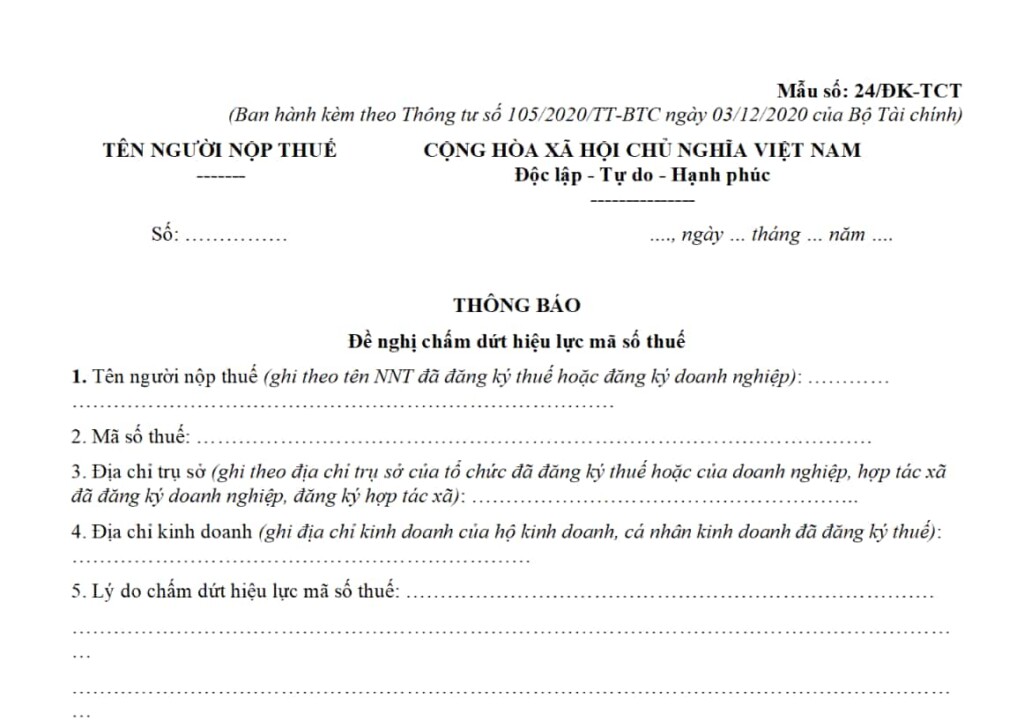

2.1. Tờ khai quyết toán thuế thu nhập doanh nghiệp (Mẫu số 03/TNDN ban hành kèm theo Thông tư 151/2014/TT-BTC);

2.2. Báo cáo tài chính năm. Bao gồm:

– Bảng cân đối kế toán (Mẫu số B01-DN ban hành kèm theo Thông tư 200/2014/TT-BTC);

– Báo cáo kết quả hoạt động kinh doanh (Mẫu số B02-DNN ban hành kèm theo Thông tư 200/2014/TT-BTC);

– Báo cáo luân chuyển tiền tệ theo phương pháp trực tiếp và Báo cáo luân chuyển tiền tệ theo phương pháp gián tiếp (ban hành kèm theo Thông tư 200/2014/TT-BTC);

– Bản thuyết minh báo cáo tài chính (Mẫu số B09-DN ban hành kèm theo Thông tư 200/2014/TT-BTC);

2.3. Giấy ủy quyền thực hiện thủ tục nếu không phải là người đại diện theo pháp luật thực hiện công việc;

Tùy theo thực tế phát sinh của doanh nghiệp mà phải nộp thêm một số loại giấy tờ..

- Công thức tính thuế thu nhập doanh nghiệp

Số thuế thu nhập doanh nghiệp phải nộp được xác định theo công thức sau:

| Thuế TNDN | = | Thu nhập tính thuế | – | Phần trích lập quỹ KH&CN (nếu có) | x | Thuế suất thuế TNDN |

Trong đó:

– Thu nhập tính thuế được xác định như sau:

| Thu nhập tính thuế | = | Thu nhập chịu thuế | – | Thu nhập được miễn thuế | + | Các khoản lỗ được kết chuyển |

– Thu nhập chịu thuế được xác định như sau:

| Thu nhập chịu thuế | = | Doanh thu | – | Chi phí được trừ | + | Các khoản thu nhập khác |

- Các khoản chi được trừ và không được trừ khi quyết toán thuế

Căn cứ theo quy định tại Điều 4 Thông tư 96/2015/TT-BTC thì:

4.1 Các khoản chi phí được trừ

Doanh nghiệp được trừ mọi khoản chi nếu đáp ứng những điều kiện sau:

– Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp;

– Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật;

– Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

4.2 Chi phí không được trừ

– Chi lương, thưởng cho người lao động đã hạch toán vào chi phí SXKD nhưng không có chứng từ thanh toán.

– Chi trang phục không đủ hóa đơn, chứng từ hoặc chi vượt quá 5 triệu đồng/năm/người.

– Nộp quỹ hưu trí tự nguyện, bảo hiểm nhân thọ vượt mức 3 triệu đồng/tháng/người.

– Chi lãi vay vốn SXKD vượt quá 150% mức lãi suất cơ bản công bố tại thời điểm vay.

– Chi khấu hao tài sản cố định không sử dụng cho SXKD, chi vượt mức quy định hiện hành, không có giấy tờ chứng minh quyền sở hữu, không hạch toán trong sổ sách kế toán.

– Chi thuê tài sản cá nhân không có đủ hồ sơ, chứng từ.

– Các khoản phạt về vi phạm hành chính (trừ vi phạm hợp đồng).

– Trích, lập, sử dụng các khoản sự phòng không đúng hướng dẫn của Bộ Tài chính.

– Chi đầu tư xây dựng cơ bản trong giai đoạn đầu để hình thành tài sản cố định.

– Lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản tiền tệ có gốc ngoại tệ cuối kỳ tính thuế

Căn cứ pháp lý:

– Luật Quản lý thuế 2019;

– Thông tư 96/2015/TT-BTC;

– Thông tư 151/2014/TT-BTC;

– Thông tư 156/2013/TT-BTC.

phapluatdoanhnghiep.vn

LIÊN HỆ TƯ VẤN